2022年7月7日下午3点,金沙集团1862cc橙色会计学系诸波老师和金融与财务学系户晗蕾老师在九里校区0218室分别开展了题为“Carbon risk and maturity mismatches: Evidence from China”、“Optimal asset allocation, consumption and retirement time under prospect theory”的学术研讨会。会议由金融与财务学系副系主任郭姝辛老师主持,金沙集团1862cc橙色部分教师及研究生参加了本次学术交流活动。

首先,诸波老师向大家介绍了碳风险与公司金融的联系,并且对相关领域的已有研究进行了梳理。在需求端方面,企业的工业化、碳排放成本与绿色转型都要求更多的长期投资;另一方面供给端,出于逆向选择与对道德风险的防范,企业获得的更多是短期借款。

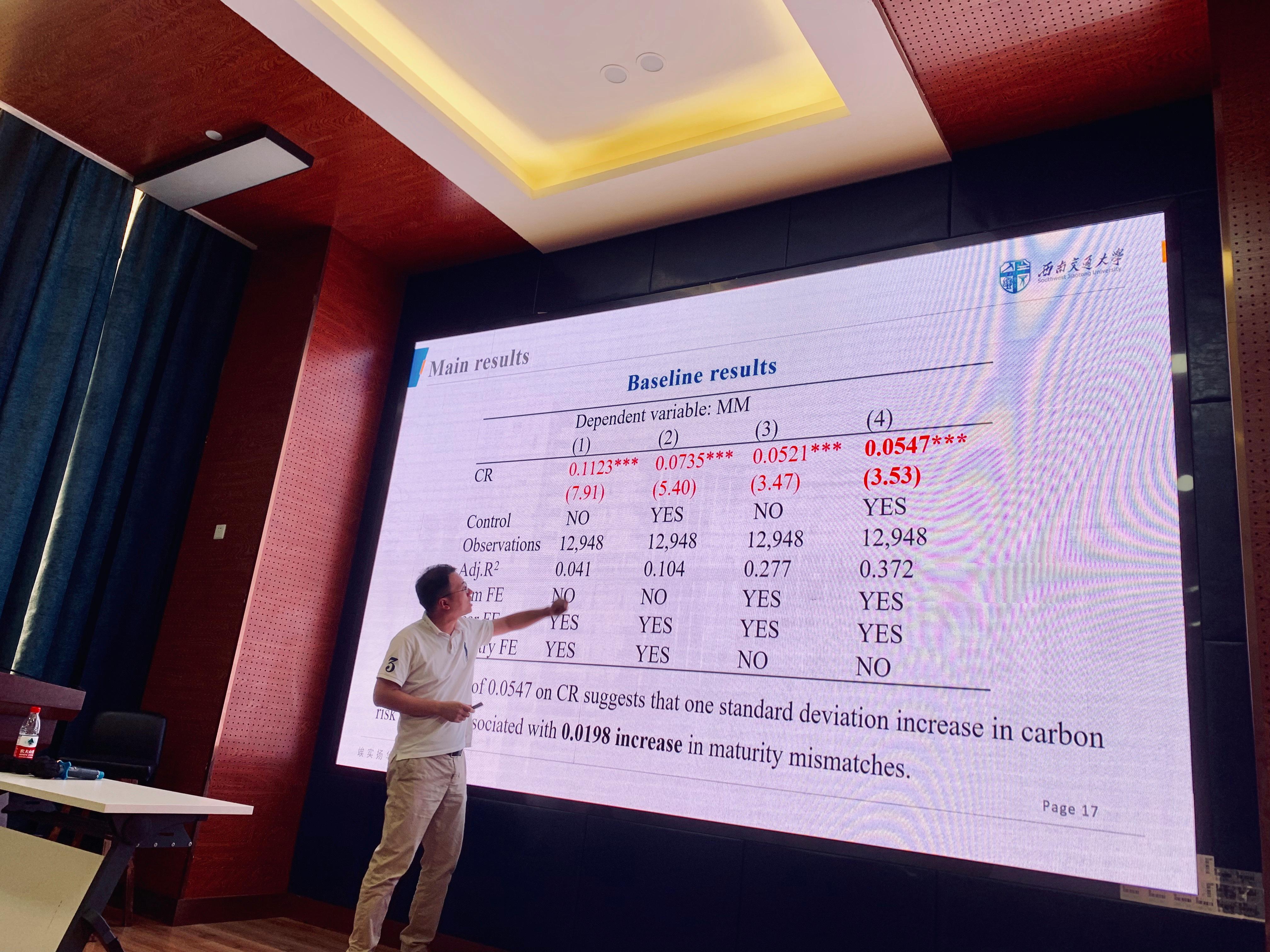

基于以上出发点,引出了文章所讨论的重点问题“碳风险会对短债长投产生何种影响?”诸老师详细的为大家讲解了模型的建立过程与实证方法,主要通过总资产的缺口规模来衡量错期匹配的程度;用碳排放量除以销售收入来代表碳强度,进而衡量碳风险,解决研究问题。

最后得出结论:碳风险与短债长投现象存在正相关关系,尤其是对治理能力较差的企业。并且碳风险增加导致的短债长投现象会对企业绩效产生负面影响。

在分享结束后,与会的老师们对碳风险定义、如何解释、有无更好研究方法各抒己见,进行了精彩纷呈的讨论,极具启发性和指导意义。

接下来户晗蕾从中国国情及现实出发,介绍了“Optimal asset allocation, consumption and retirement time under prospect theory”研究的背景。基于代际转移的养老金制度可能在涵盖未来退休人员方面存在严重问题,如何在生命周期内安排消费,进行最优的资产配置并积累足够的财富,在退休之后实现“靠自己养老”,成为当代中青年亟需考虑并解决的问题。

由现实背景发掘出问题之后,户老师据此引出了该论文的题目,即前景理论下的最优资产配置、消费和退休时间。

户老师为大家呈现了该项研究的数学建模及求解过程。具体而言,优化问题被表述为在有限时间范围内相互关联的最优停止和随机控制问题(Stopping-Control Problem)。通过考虑由最优停止问题的对偶函数引起的变分不等式来解析求解该问题,并基于鞅和对偶方法获得最优退休时间和消费策略。在数值应用中,分析财富如何决定退休决策和最优策略,以及投资消费如何在退休边界发生变化,对研究问题进行解决。

分享结束之后,与会的老师们结合中国国情就研究思路进行了进一步的讨论交流,对数学模型和实证研究各自的特点及如何结合进行相互探讨,相关讨论精彩纷呈,增进学术交流,碰撞思维火花。

(编辑:学院综合事务办公室)